Reduza até 65% do ICMS na Bahia: saiba como sua empresa pode aproveitar

Empresas dos setores atacadista e varejista na Bahia podem reduzir seus custos operacionais em até 65% aproveitando a redução da base de cálculo de ICMS prevista no Decreto nº 7.799/2000, aumentando assim a competitividade e incentivando o desenvolvimento regional

O Decreto nº 7.799/2000 foi implementado com o intuito de estimular o desenvolvimento econômico no Estado da Bahia. Seu principal objetivo é facilitar o cumprimento das obrigações fiscais das empresas, tornando suas operações mais vantajosas do ponto de vista tributário.

Ele permite uma redução significativa da base de cálculo do ICMS, o que pode diminuir o valor do imposto em até 65%. Na prática, isso significa que as empresas pagam ICMS sobre um valor menor do que o total das vendas, o que reduz os custos operacionais e permite oferecer preços mais competitivos, aumentando as vendas e incentivando o desenvolvimento econômico da região.

Como funciona essa redução da Base de Cálculo do ICMS?

O principal benefício trazido pelo Decreto nº 7.799/2000 é a possibilidade de redução da base de cálculo do ICMS para as atividades listadas no Anexo Único. Isso significa que o valor sobre o qual o imposto é calculado é menor do que o valor total da operação. A redução pode variar entre 41,176% e 65%, dependendo do faturamento total da empresa.

Em termos práticos, a empresa passa a pagar ICMS sobre um valor mais baixo, resultando em um custo tributário reduzido e uma maior competitividade de preços. Quanto maior o faturamento da empresa, maior será o percentual de redução aplicável, garantindo que empresas de diferentes portes possam usufruir do benefício conforme suas necessidades.

Quais empresas se beneficiam do Decreto?

O decreto beneficia empresas que estão registradas no Cadastro de Contribuintes do ICMS (CAD-ICMS) e que atuam em áreas específicas, como comércio atacadista de alimentos, vestuário, eletrônicos e cosméticos, entre outros. Apenas empresas que se enquadram em um dos 16 tipos de atividades econômicas listadas no Anexo Único do decreto podem aproveitar essa redução tributária.

Códigos de atividades do anexo único do Decreto

O Anexo Único do Decreto nº 7.799/2000 lista um total de 16 códigos de atividades específicas que podem se beneficiar da redução de base de cálculo. Entre os principais códigos contemplados, temos:

- Comércio atacadista de leite e laticínios (4631-1/00)

- Comércio atacadista de carnes bovinas e suínas e derivados (4634-6/01)

- Comércio atacadista de aves abatidas e derivados (4634-6/02)

- Comércio atacadista de massas alimentícias (4637-1/05)

- Comércio atacadista de chocolates, confeitos e bombons (4637-1/07)

- Comércio atacadista de produtos alimentícios em geral (4639-7/01)

- Comércio atacadista de tecidos (4641-9/01)

- Comércio atacadista de produtos de higiene pessoal (4646-0/02)

- Comércio atacadista de cosméticos e perfumaria (4646-0/01)

Esses códigos representam setores que têm grande relevância econômica no estado e cuja redução de custos tributários pode gerar um impacto significativo no crescimento econômico regional.

A ideia principal é que, ao reduzir a base de cálculo do ICMS para essas empresas, o custo tributário seja diminuído, o que pode levar a uma redução nos preços praticados e um aumento nas vendas.

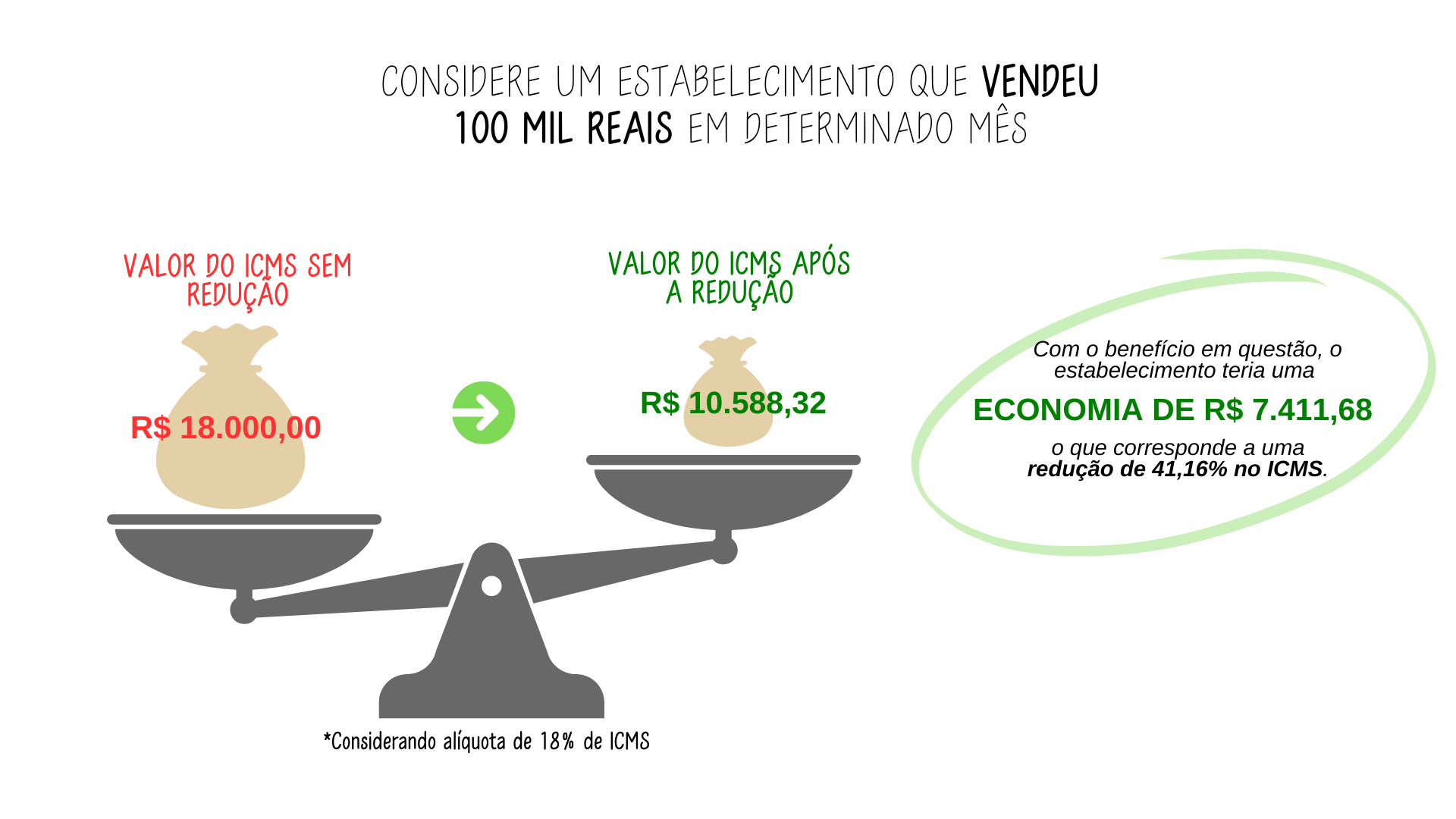

Exemplo prático: Redução de ICMS em uma venda de R$ 100.000,00

Para ilustrar melhor como a redução da base de cálculo funciona na prática, vamos considerar uma venda de mercadorias no valor de R$ 100.000,00, com uma alíquota de ICMS de 18%.

- Sem a redução: O ICMS seria calculado sobre o valor total da venda (R$ 100.000,00), resultando em um imposto de R$ 18.000,00.

- Com a redução de 41,176%: A base de cálculo seria reduzida para R$ 58.824,00, e o ICMS calculado sobre esse valor seria de R$ 10.588,32.

Portanto, com a redução, a empresa pagaria R$ 7.411,68 a menos de ICMS nessa operação específica, o que representa uma economia significativa e demonstra o impacto positivo do decreto na redução de custos para as empresas.

Conclusão

Para aproveitar plenamente os benefícios, é essencial que as empresas estejam corretamente inscritas no CAD-ICMS e sigam as exigências do decreto. Dessa forma, elas podem otimizar seus custos e gerar crescimento.

No Pimentel Advogados, você encontra especialistas prontos para oferecer orientação técnica e assegurar a saúde fiscal do seu negócio. Caso tenha dúvidas, entre em contato com nossa equipe de especialistas através do botão verde localizado ao final desta página.

Leia também:

- Reforma tributária e comércio: como reduzir custos e aumentar a competitividade com as novas regras?

Formulário paRa

questioNamentos tributários

As respostas das perguntas a seguir são importantes para que possamos responder ao seu questionamento de forma individualizada.

Após o envio das respostas, os advogados do escritório

Pimentel Advogados entrarão em contato com você.

Observação: Nenhuma das respostas escritas neste formulário serão disponibilizadas ou divulgadas, estando todas as informações aqui contidas protegidas pelo sigilo profissional, nos termos do art. 34, VII da Lei 8.906/94.

Gostou? Compartilhe com alguém!